### 内容主体大纲1. 引言 - 数字货币的崛起与发展 - 选择数字货币APP的重要性 - 本文目的与结构概述2. 数字货币下载...

随着科技的不断进步,数字货币逐渐成为现代金融体系中的一部分,尤其是央行数字货币(CBDC)的推出,更进一步推动了货币的数字化进程。本文将详细探讨央行数字货币的使用方法、应用场景以及其带来的优势与挑战,旨在帮助公众更好地理解这一新兴事物,并探索其潜在价值。

### 央行数字货币的基本概念央行数字货币(CBDC)是由中央银行发行的法定数字货币,其功能与传统纸币相同,但以数字方式存在。它的主要目的是为了补充甚至替代现有的纸币和银币,提升货币系统的效率、更好地应对金融科技带来的冲击。

传统货币主要是纸币和硬币,而央行数字货币则以电子形式存在。传统货币的使用依赖于实体交易,而数字货币则可以通过网络进行快速交易。此外,央行数字货币在流通和管理方面更具灵活性,可以通过技术手段实现快速清算和结算。

央行数字货币具备如下特点:1)官方认证:由国家中央银行发行,具有法定货币地位;2)安全可靠:基于区块链等先进技术,能够有效保障交易安全;3)便捷性:用户只需通过智能手机等设备便能进行支付;4)追踪性:央行数字货币的交易记录可追踪,为反洗钱和反恐怖融资提供支持。

### 央行数字货币的使用方式

用户可以通过各大银行的数字货币钱包申请获得央行数字货币。注册时,用户需要提供基本的身份信息,以确保符合相关法规。此外,一些地区可能会提供数字货币的空投活动,用户可以在特定的条件下获取一定数量的数字货币。

央行数字货币的充值通常通过银行账户进行。用户可以通过网银、APP等方式将传统货币兑换为数字货币,并存入数字钱包。转账时,用户只需输入对方的账户信息,系统将自动完成处理,通常在几秒钟内到账,极大提升了交易效率。

央行数字货币的支付场景非常广泛,包括线上购物、线下商店支付、公共交通费用等。用户只需使用手机扫描商家的二维码便可以完成支付。随着越来越多的商家接受数字货币支付,未来的消费模式将更加便利和高效。

### 央行数字货币的应用场景近年来,各大商家陆续开始支持央行数字货币的支付,用户在日常消费中使用数字货币逐渐成为可能。例如,某些超市、餐饮店开始接受数字人民币支付,用户只需使用手机扫描二维码即可完成交易。

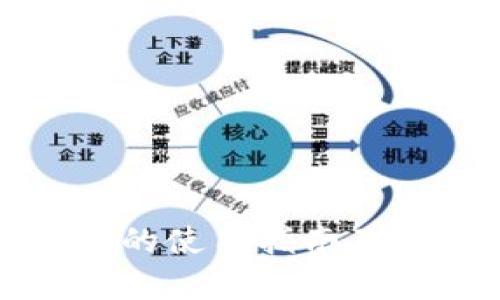

企业之间的支付方式也将因央行数字货币的引入变得更加高效。企业可以利用数字货币进行大额支付,降低交易成本,提高资金周转速度。此外,通过智能合约技术,企业如何用数字货币进行自动化交易和结算,将会成为未来研究的热点。

跨境支付一直以来都是金融交易中的一个痛点,传统方式通常耗时较长且手续费较高。央行数字货币的推广,有望通过减少中间环节,降低跨境交易的时间和成本,推动国际贸易的高效运转。

### 央行数字货币的优势央行数字货币能够实现秒级结算,大幅提升支付效率。传统银行转账通常需要数小时甚至数天才能到账,而数字货币的转账几乎能够做到实时到账,极大便利了个人和企业间的资金流动。

央行数字货币的使用降低了相关交易成本。交易中涉及的中介机构、手续费用将大幅减少,使得无论是个人用户还是企业,任何规模的交易都能享受到更为划算的成本优势。

央行数字货币的推广有助于提升金融的可及性,对于那些未能享受到传统银行服务的人群,数字货币可通过简单的移动设备提供金融服务,进而促进金融包容性,为更多人提供机会和便利。

### 央行数字货币的挑战与风险虽然央行数字货币依托先进技术,但也面临着安全风险。黑客攻击、数据泄露等问题可能导致用户资金损失。此外,技术成熟度和系统稳定性等也将直接影响数字货币的安全。

央行数字货币由于其可追踪性,在一定程度上会引发隐私保护争议。用户的交易记录可能会被监管机构监控,这在保障金融安全的同时,也可能影响个人隐私,如何在两者间找到平衡至关重要。

央行数字货币的普及可能对传统金融体系造成冲击,进而影响经济的稳定性。如果用户过度依赖数字货币进行交易,导致传统银行存款减少,可能会对金融市场造成波动。因此,需要谨慎推进数字货币的发展。

### 未来展望随着央行数字货币的进一步推广,未来将有更多国家和地区开始探索和实施自己的数字货币。同时,技术革新将不断推动数字货币的升级,如智能合约、区块链等将可能会更加广泛地应用于数字货币系统。

央行数字货币作为新兴金融工具,有潜力在全球范围内 reshape 现有的金融体系。随着各国央行数字货币的推广与流通,国家金融监管、货币政策和国际贸易关系都可能会发生深刻的变化。

### 结论总之,央行数字货币在未来的金融生态中将扮演举足轻重的角色。它不仅提高了支付效率,降低了交易成本,更重要的是有助于提升金融的便捷性和包容性。随着技术的不断发展,央行数字货币有望推动全球金融体系的变革。用户在使用央行数字货币时,应关注其安全性与隐私保护,理性参与这一金融创新。

## 相关问题 1. **央行数字货币与加密货币有哪些不同?** - 央行数字货币由国家中央银行发行,而加密货币则多由民间机构创建。央行数字货币具有法定货币地位,用户可以直接使用于支付,而大多数加密货币则并非法定货币,且其价格波动较大。 2. **央行数字货币如何保障交易的安全性?** - 央行数字货币将采用加密技术和区块链技术,以确保交易数据的安全性和不可篡改性。此外,央行会与相关技术团队合作,不断更新和完善技术保障措施。 3. **数字人民币的使用场景有哪些?** - 数字人民币目前在国内的使用场景包括线上购物、线下支付、大型活动支付、便捷的公共交通支付等,未来还可能扩展至更多领域。 4. **央行数字货币是否会取代现金?** - 央行数字货币与现金在短期内不会完全取代彼此,尤其是在某些特定场景下,现金仍然有其存在的必要性。然而,随着数字货币的发展,纸币的使用可能会减少。 5. **使用央行数字货币的成本如何?** - 使用央行数字货币的交易成本通常较低,因其减少了中间环节和处理手续,因此用户在进行交易时,可能享受更为优惠的费用。 6. **央行数字货币对金融隐私的影响如何?** - 尽管央行数字货币提供了一定的隐私保护,但其可追踪性及透明性可能会导致隐私受到侵犯。如何在维护金融安全与用户隐私之间取得平衡,是值得关注的问题。 7. **央行数字货币的法律法规将如何制定?** - 各国将根据自身的经济和社会情况制定相应的法律法规,主要涉及货币政策、金融安全、用户隐私等多个方面,旨在为央行数字货币的健康发展提供法律保障。 以上为有关央行数字货币的详细解析与探讨,理解这些内容不仅可以帮助大众用户更好地使用数字货币,也有助于把握数字经济的未来发展趋势。